期权初感受

从去年 10 月份看一本期权书开始,一直持续不断的接触这个东西,越接触越觉得复杂,很多方面和想象中不一样,虽然现在还是没有弄出个所以然,但是还是有些感受,这里就简单记录一下吧。

期权不擅长做什么

期权的定义这里就不再重复了,如果只看定义的话,多数人肯定会认为期权主要的功能就是:

- 利用高杠杆获得超额收益。

- 提供低成本的资产保护。

不过很囧的是,接触到现在,我感觉期权最不擅长做的事情,就是这两件事。

不管是想获得超额的收益也好、还是想以低成本保护资产也好,都要使用价外期权,而期权都是有到期日的,如果在到期日之间价格没有如预期的发展,期权的时间价值就会慢慢流逝,除非在你入场后价格大幅变化,否则很难实现收益。

如果是市场已经大跌再去买入期权做保护的话,期权又会包含太高的隐含波动,基本上都是不划算的买卖。

所以单纯的买入价外期权,想获得高收益的,和买彩票的感觉差不多;如果是提供资产保护的话,那只能应对黑天鹅行情。

期权擅长做什么

那期权擅长做什么呢,暂时感觉有两个:

- 做平。

- 做希腊字母。

在接触期货之前,我只做过股票,而内地的股票又是只能做多的,所以即使在熊市,当初也满脑子想着做多(和现在还在做股票的同学状态差不多XD),后果是什么大家也都知道了,而这一切的原因仅仅是不知道做空的方式而已。此外,想必去年做股指期货的同学都会收益不错吧包括我自己,其实只是因为股指期货可以做空而已,赶上了空头的“牛市”而已。

所以,有些时候多一种选择是很重要的,而期权就提供了做多做空之外的第三种选择:做平。

从单纯的 Credit Spread 到 Iron Condor、Double Calender,期权的做平方式真是多种多样呐,每种都适合不同的市场状况。在使用这些策略的时候,脑子里不用再考虑市场会到哪里哪里,反而变成市场 不会 到哪里哪里,相比预测市场会到哪个点位,预测市场不会到哪里要轻松得多,再加上使用这些策略的时候时间的流逝反而对你有利,所以在大部分的时候都是比较轻松的交易。

做希腊字母我只接触了一点,比如简单的 Vega play 和 Gamma Scalp,感觉比做平策略更加的价格无关,如果想单纯的做市场情绪的话,也可以通过做希腊字母来实现。

一些误区

卖方恐惧症

即使是上面那些做平的策略,也都包含期权的空头,更不要说去卖裸期权了,很多人都听说过期权的卖方被黑天鹅事件搞得倾家荡产,或者是赚 100 次 1 次就赔回去云云,所以都对期权卖方不那么感冒,实际上还是有一些夸张了。

的确曾经有机构因为卖期权然后遭遇黑天鹅而倒闭,但是这主要的原因还是因为他们可以 无担保的卖出大量 期权,而这对散户来说是不可能的,举个例子:

- 我在 IB,卖出一张 ES (小标普期货)的下月价外 Put,IB 要求的保证金是 6055$。

- 而我如果直接多一张 ES 期货,保证金只是 5000$。

而 Put 卖方的最大损失肯定不会超过期货多头,也就是说,在这种保证金要求下,卖 Put 还不如直接多期货的风险大,所以和期货一样,仓位才是决定风险的主要因素。

死撑到期

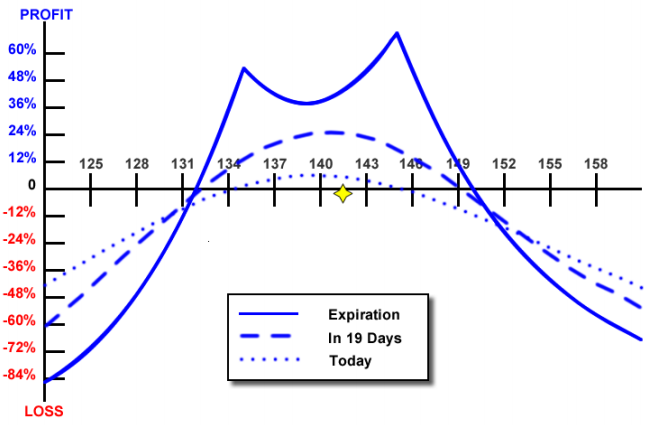

估计很多人包括我自己在内,在看过那些做平的中性策略收益图后都很失望,比如 “最大收益才 20%,但是最大亏损一定是 100%”,基本上都是小赚大赔的模式,和期货的“限制亏损,放飞盈利”的理念太违背了。

这也是没办法的事情,因为中性策略都是靠高胜率而不是盈亏比,只要最终的期望值是正的就可以了。

不过,这样就会让人认为,使用这些策略,就应该入场之后死撑到到期日那天,其实没有人规定了非得这样做!在到期日之前,随时感觉状况不对都可以出场,虽然死撑到到期日,胜率会高一点。

也就是说,书上的那些期权策略,都只是工具而已,真正的策略是你叠加在这个工具上的进出场策略,自己来调节胜率和盈亏比。

期权的缺点

期权的缺点也是很明显的,目前感觉有下面这几个:

选择太多

唔,这个其实是优点,不过很容易变成缺点。对于期货来说只有多和空,而期权光做平的策略就有那么多,就算定下来策略,到时候还会出现 “用哪个到期日的期权好呢”、“卖哪个 Delta 的期权呢” 类似的问题。要不拿不定用那个策略好,要不拿不定使用哪个价位的期权,完美主义者基本上直接就疯了 -_-。

价差和流动性

其实期权这个东西即使在外盘也不是什么热门的东西,玩的人也不多,所以很多期权的流动性都不是很好,导致买卖价差比较大。现在流动性比较好的大多是股指期权,而商品期货的期权流动性就远不如股指期权了,有时候在商品期权上做个简单的价差都比较困难,使用对应 ETF 的期权也许是个解决办法。

而且就算是股指期权,使用大于两个腿的策略也会受到价差的影响,基本上短期的多腿策略都很难建,只能去做中长期的了。

难以回测

难以回测体现在两个方面,一个是很难搞到期权的历史数据,因为涉及多个价位和到期日,即使是每日收盘价的数据都很多,更不要说日内的报价了。第二个方面就是策略难以描述,或者说难以程序化,比如“在隐涵波动率较高的时候去卖出 40~70 天到期,delta 0.1 左右的 Iron Condor”,里面含糊的部分太多,而且有的时候理想的价位根本没有报价,还有的时候符合条件的组合最终的收益太低(被价差吃掉了)。

所以很难像期货那样,想出一个策略,就可以写个程序在历史数据上跑一下,也就是说即使有策略,不实盘交易也很难知道这个策略到底如何。

其实我早就开了一个单独的期权账户,想练习一些中性策略,但是也就是因为上面这些缺点,让我迟迟没有动手,要不就是因为制定出来的策略模糊的成分太多,要不就是因为对策略本身没什么信心,总之就是心里没底啊 ╮(╯▽╰)╭。

展望一下

总之,感觉期权还是非常有价值的工具,虽然比较复杂,但是也许有时候不用搞得那么复杂,和期货策略一样也是越简单越好吧。

接下来除了实践中性策略之外,我还想用期权改善现有的一些期货策略,实际上这个从二月底就开始实践了,不过效果还是比较勉强,现在只能继续观察和记录数据了。

估计会爆掉不少资金来做实验,不过我还是觉得值得的,还好自动单那边比较给力,学费还是有的 :)。